مجموعة QNB: توقعات باستمرار الأوضاع المالية المشددة في الولايات المتحدة ومنطقة اليورو

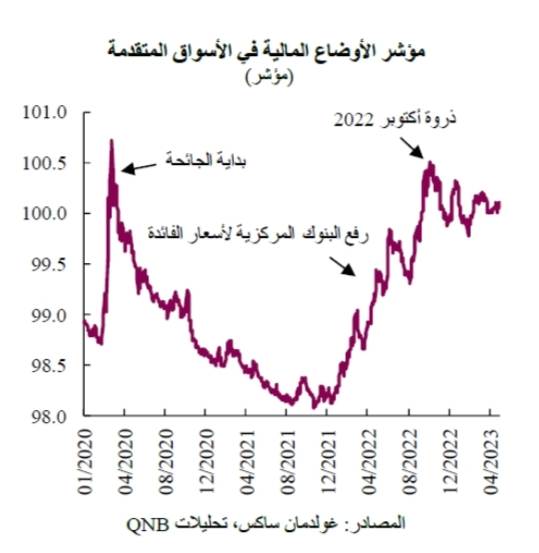

كشفت مجموعة QNB، في التقرير الأسبوعي الصادر على الموقع الإلكتروني للمجموعة، أن الأوضاع المالية في الاقتصادات المتقدمة وصلت إلى أقصى درجات التشديد منذ تفشي جائحة كوفيد.

ويعتبر مؤشر الأوضاع المالية دليلاً جيداً في هذا الصدد، فهو يوفر معلومات عن أسعار الفائدة قصيرة وطويلة الأجل وهوامش الائتمان، وبالتالي فإنه يلخص تكاليف الائتمان في النظام المالي.

وأوضح التقرير أن هذا المؤشر قد بدأ في التصاعد بوتيرة ثابتة في مطلع عام 2022، وظل مرتفعاً منذ نهاية العام الماضي، إلى جانب ارتفاع تكاليف الائتمان، أصبح توافر الائتمان محدوداً بشكل متزايد.

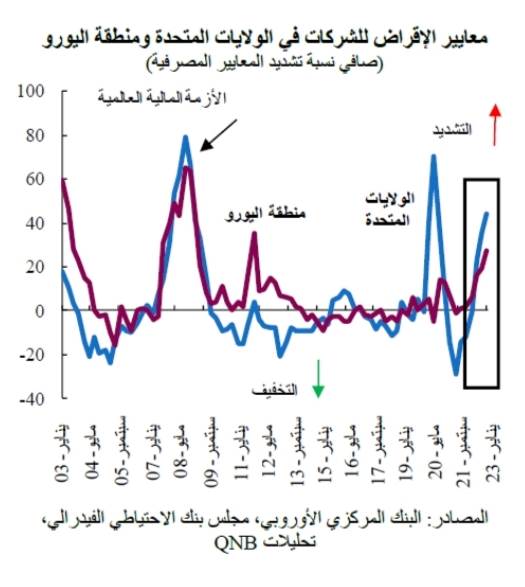

كما أصبحت شروط الإقراض المطبقة من قبل البنوك التجارية في الولايات المتحدة ومنطقة اليورو أكثر صرامة منذ النصف الثاني من العام الماضي.

وأشار التقرير، إنه في منطقة اليورو، وصلت وتيرة التشديد إلى أعلى مستوياتها منذ أزمة الديون السيادية في عام 2011. ويؤدي هذا الأمر إلى تزايد معدلات رفض طلبات القروض، وانخفاض حجم الائتمان الممنوح للشركات والأسر.

وتوقعت المجموعة أن تستمر الأوضاع المالية المشددة من حيث ارتفاع تكاليف الائتمان ومدى توفره حتى العام المقبل، واوضحت أن التقرير سيتناول العوامل الرئيسية الثلاثة التي تدعم توقعاتها.

أولاً، لن تتراجع البنوك المركزية في الولايات المتحدة ومنطقة اليورو عن دورات زيادة أسعار الفائدة في المستقبل القريب. في الولايات المتحدة، رفع بنك الاحتياطي الفيدرالي أسعار الفائدة الرئيسية بواقع 500 نقطة أساس حتى الآن منذ مارس من العام الماضي، في حين رفع البنك المركزي الأوروبي أسعار الفائدة الرئيسية بمقدار 375 نقطة أساس منذ يونيو، وكن مقاييس التضخم الأساسي لا تزال مرتفعة، ولا تزال الضغوط المرتبطة بضيق سوق العمل مستمرة.

وترى المجموعة، إنه سيكون من الصعب على البنك المركزي الأوروبي وبنك الاحتياطي الفيدرالي إرجاع معدلات التضخم المرتفعة حالياً إلى النسبة المستهدفة التي تبلغ 2% دون إبقاء أسعار الفائدة مرتفعة لفترة أطول.

وفي حالة البنك المركزي الأوروبي على وجه التحديد، توقعت المجموعة أن يتم تطبيق زيادات إضافية على أسعار الفائدة. وارتفاع أسعار الفائدة الأساسية للسياسة النقدية يعني بالضرورة أن تكاليف الائتمان ستظل مرتفعة حتى نهاية العام على الأقل.

ثانياً، تعمل البنوك المركزية على إلغاء إجراءات توسيع الميزانيات العمومية التي تم اتخاذها خلال جائحة كوفيد-19، الأمر الذي سيزيد من محدودية الائتمان.

وأوضح التقرير أن هذه البرامج قدمت الدعم النقدي من خلال مجموعة من برامج شراء الأصول والتسهيلات الائتمانية، والتي تم إطلاقها لتعزيز تدفقات الائتمان وتسيير أعمال الأسواق المالية. في منطقة اليورو، شهد يوليو 2022 نهاية مشتريات الأصول الصافية للبنك المركزي الأوروبي.

وفي مارس 2023 تحولت السياسة من إعادة الاستثمار الكامل إلى إعادة الاستثمار الجزئي للمبالغ الأساسية بعد عمليات الاسترداد، مما يعني تسريع وتيرة تخفيض حجم الميزانية العمومية للبنك المركزي. في الولايات المتحدة، تتجلى خطط تخفيض الميزانية العمومية للاحتياطي الفيدرالي في شكل قيود على إعادة استثمار مدفوعات الاستثمار المستلمة.

وأشار التقرير إلى توقع المجموعة باستمرار عملية تطبيع الميزانية العمومية أو "التشديد الكمي"، وستستمر البنوك المركزية في سحب السيولة الفائضة، الناتجة عن الإجراءات الاستثنائية والمؤقتة، من النظام المالي، وإعادة تكوين الحيز المخصص لإجراءات السياسة النقدية في حالة الحاجة إليه في المستقبل.

ثالثاً، أدى انهيار 3 بنوك إقليمية في الولايات المتحدة (سيليكون فالي، وسيغنيتشر، وفيرست ريبابليك) وبنك كريدي سويس في أوروبا إلى إثارة المخاوف بشأن قوة المؤسسات المالية، وتسبب في استنزاف الودائع.

وأضاف التقرير، إنه في الولايات المتحدة، تنتقل الودائع المصرفية بشكل ملحوظ من البنوك إلى صناديق أسواق المال بحثاً عن الأمان والعوائد التي توفرها سندات الخزانة. في نهاية أبريل، تراجعت الودائع في البنوك التجارية في الولايات المتحدة بمقدار 521 مليار دولار منذ فبراير لتصل إلى 17,167 مليار دولار أمريكي.

أما في منطقة اليورو، فقد فاقمت هذه الأحداث الاتجاه السلبي الذي كان سائداً في نمو الودائع المصرفية. مستقبلاً، سيكون لهذه الاتجاهات المرتبطة بتدفقات الودائع الخارجة تداعيات سلبية على نشاط الإقراض المصرفي، لأنها تقلل من الأموال المتاحة لتقديم القروض، وتزيد من الحذر داخل البنوك.

وبشكل عام، أوضح التقرير الصادر عن مجموعة بنك QNB إنه من المقرر تظل الأوضاع المالية مشددة هذا العام على خلفية ارتفاع أسعار الفائدة، وعملية التشديد الكمي، والضغوط التي يشهدها القطاع المصرفي. ويؤدي هذا الوضع إلى ارتفاع تكاليف الائتمان وانخفاض معدلات توافر الائتمان للأسر والشركات في سياق ضعف النمو الاقتصادي.