QNB: هل انتهى بنك الاحتياطي الفيدرالي الأمريكي من دورة رفع أسعار الفائدة؟

كشفت مجموعة QNB، عن تحليلها الاسبوعي، وأشارت إلى أن بنك الاحتياطي الفيدرالي الأمريكي أبقى سعر الفائدة الرئيسي الخاص به دون تغيير، وبذلك يكون قد أوقف أخيراً دورة إجراءاته التي غيرت النهج الذي استمر لعقود من اتباع سياسة نقدية ميسرة للغاية.

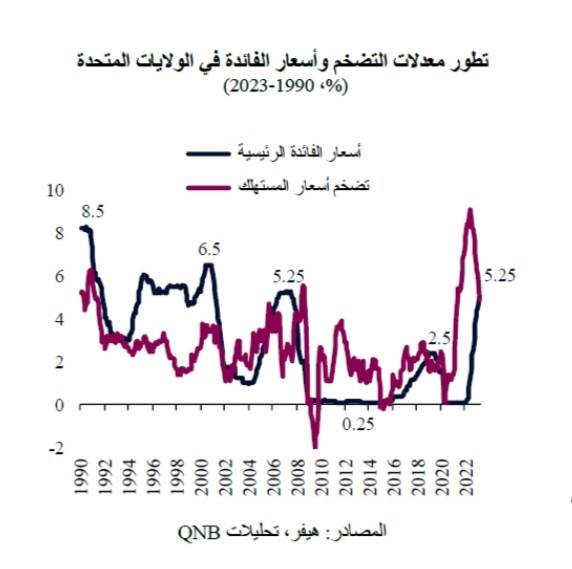

وجاء هذا القرار بعد 10 زيادات لأسعار الفائدة منذ مارس من العام الماضي، عندما أجبر التضخم الجامح بنك الاحتياطي الفيدرالي على زيادة أسعار الفائدة للمرة الأولى منذ أكثر من 3 سنوات.

وأوضح التحليل، أن الزيادات في أسعار الفائدة التي بلغت 500 نقطة أساس حتى الآن، تشكل واحدة من أهم دورات التشديد النقدي غير المتوقعة في تاريخ الولايات المتحدة.

تابع، وبعد فترة طويلة من أسعار الفائدة الأساسية المنخفضة للغاية، بلغت أسعار الفائدة الآن أعلى مستوى لها في الحقبة الحالية، فقد بلغت مستوى يعادل النطاق الأعلى لجميع دورات زيادة أسعار الفائدة منذ أوائل الألفية الحالية.

وأشار التحليل، إلى أن القرار الأخير يمثل إيقافاً مؤقتاً لدورة التشديد النقدي، وبذلك يصل سعر الفائدة على الأموال الفيدرالية إلى نطاق يتراوح بين 5.00 و5.25%.

وأشارت المجموعة خلال التحليل، إلى إن هناك 3 عوامل رئيسية وراء هذا القرار مع الأخذ في الاعتبار أن إطار السياسة النقدية الرسمي لبنك الاحتياطي الفيدرالي يهدف إلى تحقيق متوسط معدل تضخم يبلغ 2%.

أولاً، تم بالفعل "تطبيع" أسعار الفائدة قصيرة الأجل، فبعد عدة أشهر من محاولات اللحاق بالارتفاع في أسعار المستهلكين، أصبحت أسعار الفائدة على الأموال الفيدرالية الآن أعلى من معدل التضخم الحالي.

وتشمل الأسباب التي أدت إلى هذا التطبيع الأخير التدابير النقدية الصارمة التي اتخذها بنك الاحتياطي الفيدرالي والاعتدال الكبير في معدلات التضخم.

وتجدر الإشارة إلى أن التضخم ظل ينخفض لمدة عشرة أشهر متتالية ومن المتوقع أن يشهد مزيداً من التراجع وأن يقترب من نسبة 3% بحلول شهر ديسمبر من العام الجاري.

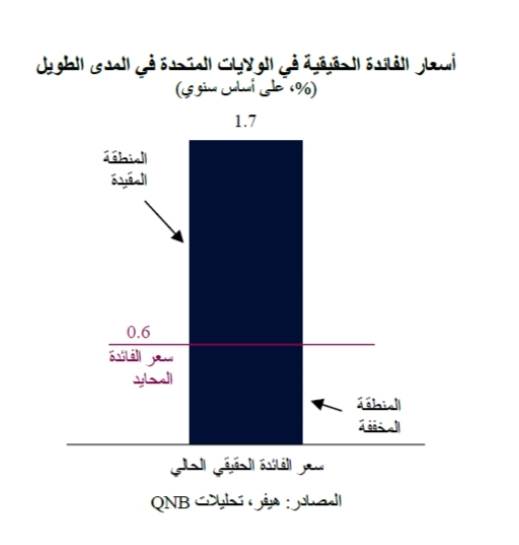

ثانياً، إن أسعار الفائدة الحقيقية طويلة الأجل، والتي تطرح توقعات التضخم من العائد الاسمي، تقبع حالياً في منطقة مقيدة، كما هو موضح في الرسم البياني أعلاه.

وفي الواقع، يتجاوز سعر الفائدة الحقيقي الحالي البالغ 1.7% بكثير تقديرات بنك الاحتياطي الفيدرالي لأسعار الفائدة الحقيقية المحايدة، وهذا يعني أنه من المرتقب أن تشكل أسعار الفائدة عائقاً للنشاط والتوظيف، مما يدعم مزيداً من الاعتدال في التضخم.

بالإضافة إلى ذلك، من غير الواضح متى ستؤدي تأثيرات الزيادات الأخيرة التي قام بها بنك الاحتياطي الفيدرالي إلى إبطاء الاقتصاد، ولهذا من المفهوم أن بنك الاحتياطي الفيدرالي يفضل الانتظار ورؤية كيف يتفاعل الاقتصاد مع أسعار الفائدة المرتفعة قبل المخاطرة بدفع الأوضاع النقدية أكثر نحو المنطقة المقيدة.

ثالثاً، شهدت البنوك الأمريكية الإقليمية التي تكبدت خسائر كبيرة غير محققة في محافظ سندات الخزانة الخاصة بها تدفقات خارجية كبيرة للودائع، مما أدى إلى عدم الاستقرار المالي.

وأدى الافتقار إلى الثقة إلى انتقال هذا الوضع بشكل سريع إلى كيانات أكثر عرضة للمخاطر، مثل بنك وادي السيليكون ومقره كاليفورنيا وبنك سيغنيتشر في نيويورك.

تابع، ون ثم ظهرت مخاوف من انتشار العدوى، مما خلق ضغوطاً على السيولة عبر النطاق الكامل للبنوك الإقليمية المحلية. نتيجة لذلك، تقوم البنوك بتشديد معايير الإقراض لديها في محاولة لتقليل الالتزامات الائتمانية.

ويؤدي هذا الوضع إلى حالة من تشديد الظروف المالية مدفوعة من قبل البنوك بما يتجاوز أي إجراءات إضافية من جانب بنك الاحتياطي الفيدرالي، مما يخفف الضغط عن بنك الاحتياطي الفيدرالي عندما يتعلق الأمر بمزيد من الزيادات في أسعار الفائدة الرسمية.

وقالت المجموعة إلى انه، على الرغم من قرار التوقف مؤقتاً عن زيادة أسعار الفائدة وإبقائها عند المستويات الحالية، فإننا لا نتوقع أن نرى "تحولاً" أو تخفيضات في أسعار الفائدة في أي وقت قريب.

وتوقعت، "وقفة" طويلة حتى تقدم البيانات الجديدة مساراً أوضح لصناع السياسات، إذ لا تزال أسواق العمل ضيقة للغاية، مما يؤدي إلى نمو الأجور بمعدلات غير متسقة مع معدلات التضخم الأقل من المستوى المستهدف.

واشارت بشكل عام، إلى ان قضية "التوقف المؤقت" من جانب الاحتياطي الفيدرالي مدعومة بأسعار فائدة رسمية مُطبعة، وأسعار فائدة حقيقية مقيدة، وحالة من عدم الاستقرار المالي.

ولذلك توقعت أن تظل أسعار الفائدة عند مستوياتها الحالية التي تتراوح بين 5.00 و5.25% حتى الربع الثاني من عام 2024 على الأقل، ويتطلب الاعتدال التدريجي لأسواق العمل موقفاً مقيّداً للسياسة النقدية لفترة أطول، مما يمنع التحول المبكر إلى موقف أكثر "تساهلاً" من خلال تخفيض أسعار الفائدة.