رئيس إتحاد بنوك مصر: التدقيق الداخلي بالبنوك يساعد على تقييم العمليات التي تتم داخلها

قال محمد الأتربي، رئيس إتحاد بنوك مصر، أن التدقيق الداخلي بالبنوك يلعب دورًا حاسماً في مساعدة لجنة التدقيق والإدارة التنفيذية على تقييم العمليات التي تتم داخل البنوك وذلك بإعتباره خط الدفاع الثالث، من خلال مراجعتها والتحقق من سلامتها بما يمكن إدارة البنك من تتبع المخاطر بشكل دقيق، وكذلك مراجعة اختبار مرونة البنوك والضوابط المطبقة بها من جانب.

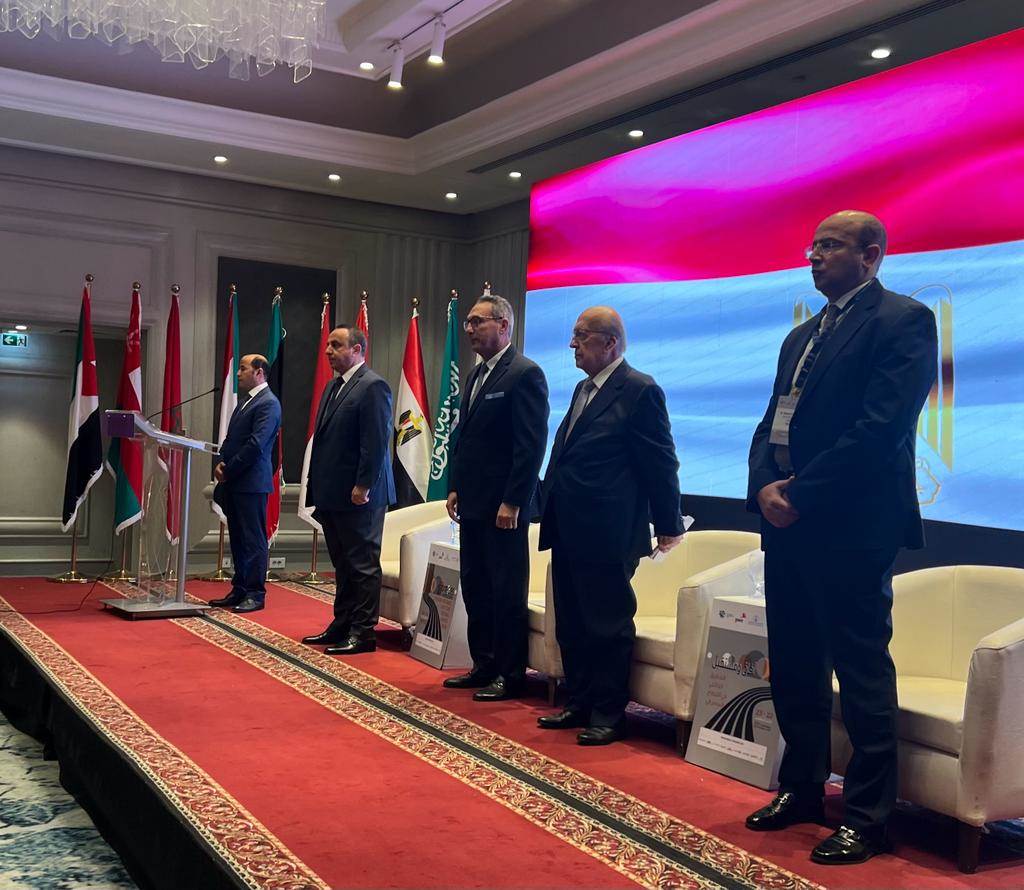

وجاء ذلك خلال كلمته في منتدى "أفاق ومستقبل التدقيق الداخلي في القطاع المصرفي"، وأعرب عن سعادته كرئيس إتحاد بنوك مصر، بهذا المنتدى الذي يتناول بحث آليات وآفاق ومستقبل التدقيق الداخلي بالقطاع المصرفي المصري الذي يعد شريكاً أساسياً في تنفيذ جميع إستراتيجيات الدولة من أجل مستقبلاً أكثر رخاءاً.

وأكد على أن حجم أصول القطاع المصرفي المصري تخطى الـ 14 تريليون جنيه بنهاية يوليو 2023، وتخطى حجم ودائع عملاءه نحو 9.6 تريليون جنيه، وحجم رؤوس أمواله نحو 822 ملياراً.

وأشار إلى أهمية هذا المنتدى في تناول مهام التدقيق الداخلي بالبنوك لما لها من أهمية قصوى فى الحفاظ على النظرة العامة والسمعة الجيدة للبنوك العاملة بالقطاع المصرفي المصري، فضلاً عن انعكاسها على تحقيق مبدأ الشفافية والافصاح وتحقيق فاعلية الإدارة ونظم الرقابة وإدارة المخاطر وبالنهاية تحقيق أهداف البنوك والقطاع المصرفي بأسرة.

وأضاف أن أهمية أعمال التدقيق الداخلي بالبنوك تتعاظم في ظل ما أسفرت عنه التغيرات التي شهدها المجال الاقتصادي والمالي في السنوات الأخيرة إلى ظهور عدد من العوامل الجديدة التي أثرت على القطاع المصرفي كالتكنولوجيا والمنافسة الحادة التي تؤثر على ربحية البنوك، لذا تطلب الأمر الاستجابة السريعة داخل وحدات القطاع المصرفي، بما في ذلك مجالس إدارات البنوك والإدارات التنفيذية ووحدات الأعمال والعمليات وإدارات المخاطر.

كما أكد على أن التدقيق الداخلي للبنوك، يساعد رؤساء التدقيق الداخلي على وجه الخصوص في تزويد مجلس الإدارة بمنظور مستقل يمكن أن يكون محوريًا في أوقات الأزمات من خلال تقارير المراجعة الدورية.

وتابع، من هنا أصبحت وظيفة التدقيق الداخلي شريكاً استراتيجياً للمؤسسة ولتحقق تلك الغاية يتعين توافر قنوات اتصال فعالة ومباشرة مع الإدارة العليا ولجنة التدقيق ومجلس الإدارة وذلك لضمان الاستقلالية ودعم نتائج التدقيق واستيفاء خطط الإجراءات التصحيحية المتفق عليها مع كافة الوحدات المعنية بالمؤسسة.

وأكد رئيس اتحاد بنوك مصر على رحابة الأفق والمستقبل أمام أعمال التدقيق الداخلي بالقطاع المصرفي المصري وبخاصة في ضوء عدد من التوصيات المتضمنة القيام بإجراءات فورية يتوجب على رؤساء التدقيق الداخلي والفرق التابعة لهم اتخاذها على وجه السرعة واعتبارها ذات أولوية قصوى في ظل التقلبات والمتغيرات الحادة التي تشهدها دول العالم بأسرها، وهي كما يلي:

أولاً: قيام فرق التدقيق الداخلي بمراجعة والتحقق من الإجراءات والخطط التي وضعها البنك لمراقبة التأثيرات المتعلقة بالمخاطر التي تمثل ضغطاً على مؤشرات السلامة المالية بالبنوك بشكل مستقل.

ويعد ذلك أمراً قابل للتطبيق بسهولة في ظل تمتع وظائف التدقيق الداخلي بمكانه جيدة لربط نقاط الخطر داخل المؤسسة بعضها ببعض واتخاذ وجهة نظر مستقلة حول التأثير المحتمل لتلك الضغوط، ومدي قدرة البنك على إدارة المخاطر الناجمة عنها.

ثانياً: قيام فرق التدقيق الداخلي بالبنوك بالتحقق من أن الافتراضات المتعلقة بإدارة مخاطر السيولة ومعدلات الفائدة في البنوك قد شملت كافة العوامل والمتغيرات السائدة على الساحة المصرفية سواء محلياً أو دولياً.

كما يجب على فرق التدقيق الداخلي مراجعة التقييم للأفتراضات المحتملة والمتعلقة بتأثيرات الخدمات المصرفية الرقمية وتأثير وسائل التواصل الاجتماعي، وكلاهما يمكن أن يساهم في الإسراع بمعدل تحويلات الودائع في فترات التوتر، أيضًا ينبغي على فرق التدقيق الداخلي مراجعة التقييم المتعلق بخطط الطوارئ التي تتناول طرق إدارة السيولة ورأس المال الخاص بالبنوك.

ثالثاً: فيما ينبغي على إدارات التدقيق الداخلي الآن وأكثر من أي وقت مضي... القيام بمراجعة نتائج التحليل للمخاطر الناشئة على أختلاف طبيعتها، من خلال إجراء اتصالات أكثر تواتراً مع لجان الحوكمة، ومجالس الإدارات (بما في ذلك الجلسات التنفيذية) وبخاصة في ضوء التطورات الحادة التي يشهدها السوق بشكل عام.

رابعاً: ايضاً هناك عدد من المجالات التي يمكن لفرق التدقيق الداخلي بالبنوك تقديم الدعم بها لعل أهمها، العمل على التحقق من مدي فعالية السيناريوهات الموضوعة والمتعلقة بالميزانية العمومية مع تقديم تقرير للإدارة لبيان مدي التحقق والتأكد من أنها تعكس البيئة الحالية، بما في ذلك التأثيرات المحتملة لحالة عدم الاستقرار التي نشهدها بالمنطقة والتي تؤثر علينا تأثير بالغاً.

ويأتي ذلك بالإضافة إلى السرعة المتزايدة لحركة الأموال عبر القنوات المصرفية الرقمية، وتأثير الآراء المختلفة والإشاعات عبر وسائل التواصل الاجتماعي وذلك من خلال اتباع نهج أكثر مرونة وفاعلية يتماشي مع سرعة الاحداث المتلاحقة محلياً ودولياً فيما يعرف بمصطلح .(Agile Audit).

خامساً: أيضاً يمكن لفرق التدقيق الداخلي أن تلعب دوراً هاماً في مراجعة نسب السيولة ونسب كفاية رأس المال ومدي كفايتهما وتحديد ما إذا كانت السيولة ورأس المال بإمكانهما تحمل صدمات سلبية أم لا.

سادساً: كما يمكن لفرق التدقيق الداخلي بالبنوك أن تلعب دوراً هاماً في دعم أعمال الاستدامة من خلال تحديث خطط وبرامج المراجعة لتشمل الجوانب البيئية والاجتماعية (ESG) وبرامج التمويل الأخضر “Green Finance” وهنا نوصي بضرورة رفع الوعي ببرامج وآليات التمويل الأخضر والتمويل المستدام لتحديث خطط المراجعة لتشمل تلك الجوانب.

وأوضح "رئيس اتحاد بنوك مصر"، أن تلك الإجراءات التي يتعين على فرق التدقيق الداخلي بالبنوك القيام بها على الفور، تمثل آفاق لمستقبل تحظي فيه مهام التدقيق الداخلي بمكانة فريدة وأهمية قصوى، بما يستوجب تحديث طرق عملها والاضافة إليها في ضوء عدد من التحديات الجديدة الراهنة التي فرضتها المستجدات سواء على المستوى التقني أو الفني.

وأكد على أن أهم تلك التحديات هو التحول الرقمي في الأنشطة المصرفية في ظل المتغيرات الاقتصادية والتكنولوجية المتسارعة في بيئة العمل المصرفي، والتي أظهرت الحاجة لأهمية إستخدام المراجع الداخلي لتقنيات وأساليب الذكاء الاصطناعي لآداء عمله بكفاءة وفاعلية، وإعادة صياغة دورة في ظل هذه المتغيرات، حيث أن الذكاء الاصطناعي يساعد بشكل كبير في تحسين جودة نظم المراجعة الداخلية والتقليل من مخاطر التدقيق الداخلي.

وأضاف أن هناك تحديات مغايرة أخري يواجهها العالم بأسره حالياً والمتعلقة بمخاطر الاستدامة وتغير المناخ، وهنا يتعاظم دور نشاط التدقيق الداخلي في مساندة البنوك للتصدي لمخاطر الاستدامة البيئية والمجتمعية والحوكمة داخل وخارج المؤسسات المختلفة.

وتابع "الإتربي"، من التحديات الوشيكة أيضا تعديل الإطار الدولي لمهنة التدقيق الداخلي بنهاية عام 2023 وبداية عام 2024 وما يترتب عليه تعديل في المعايير الدولية ومناهج التطبيق وهنا يتضح أهمية تدريب كافة العاملين بإدارات التدقيق الداخلي لفهم واستيعاب تلك التعديلات وضمان التوافق معها بهدف إعطاء قيمة مضافة للمؤسسة ومساعدة مجلس الإدارة والادارة العليا في اتخاذ القرارات السليمة وتحقيق أفضل النتائج المرجوة.

وأوضح أن إتحاد بنوك مصر -كان له السبق في دعم توجيهات البنك المركزى المصري بضرورة تنفيذ التشريعات التي تضمن شمول تقرير مراقبي الحسابات تقييماً شاملاً لمدي كفاية نظام الرقابة الداخلية في البنوك بجميع مستوياتها وعدم إقتصارها على القوائم المالية فقط إسترشاداً بالإطار العام الذي صدر حينها عن لجنة "COSO" كحد أدني.

وفي ذلك السياق وإنطلاقاً من اهتمام مجلس إدارة اتحاد بنوك مصر بتطوير نظم الرقابة الداخلية بالبنوك فقد تمت موافقة المجلس على تشكيل لجنة دائمة بالاتحاد من مسئولي المراجعة الداخلية والرقابة بالبنوك.

وأشار إلى أن اللجنة قامت بمناقشة الإطار العام للرقابة الداخلية “Internal Control Integrated Framework” والذي صدر عام 2013 عن لجنة COSO)) بحضور عدد من أهم وأرفع مراقبي الحسابات العاملين بمصر، وذلك في ضوء تعليمات البنك المركزي المصري الصادرة في هذا الشأن.

واضاف أن هدف اتحاد بنوك مصر حينذاك كان إيجاد تنسيق مشترك بشأن متطلبات البنك المركزي المصري لتنفيذ التعليمات وفقاً للإطار العام للرقابة الداخلية الصادر من (COSO)، وكذا تحديد الأدوار والمسئوليات الرئيسية الخاصة بالتطبيق حتى لا تحدث اختلافات في الرؤي بين البنوك ومراقبي الحسابات، وقد وجه مجلس إدارة اتحاد بنوك مصر لأهمية الاتفاق على توحيد نطاق التقرير السنوي عن الرقابة الداخلية وفقاً لإطار (COSO) نظراً لأهميته البالغة في تقييم كفاية وفاعلية نظام الرقابة الداخلية بالبنوك، مع الالتزام بتطبيق تعليمات المعيار الدولي للتقارير المالية "IFRS9".

وأشار "الإتربي" إلى أن نشاط التدقيق الداخلي أصبح يحظى بأهمية كبرى من قبل مختلف المؤسسات نظراً لما يحققه من قيمة مضافة، كما إزدادت أهمية هذا النشاط مع بروز الحاجة لحوكمة مؤسسية فعالة وإدارة أفضل للمخاطر، وتزداد أهمية هذا النشاط نظراً لكونه أحد المتطلبات الإلزامية التي تفرضها مختلف الجهات الرقابية.

وأوضح أنه من الصعب التنبؤ بالمتغيرات والاحداث الحادة والمتوالية التي يشهدها العالم والتي تؤثر بالتالي على الصناعة المصرفية، لذا فان البديل المتاح والذي يمكن تطبيقه على أرض الواقع هو سعي فرق التدقيق الداخلي بالبنوك إلى فهم أعمق لكيفية تحول المخاطر وبخاصة مع ظهور أشكال مغايرة لها والمشاركة في وضع خطط للاستجابة، بما يضمن مسايرة أعمال التدقيق الداخلي لكافة المتغيرات والتحديات والتجاوب معها ومن هنا تكمن أهمية تلك المنتدي، إذ أن الأفكار التي نشاركها هي نقطة البداية.